Los enormes avances tecnológicos de las últimas décadas han impactado varios ámbitos de nuestro estilo de vida, desde cómo nos comunicamos, compramos, trabajamos, nos divertimos, y hasta cómo realizamos los pagos.

Respecto a este último, se puede evidenciar un gran aumento en la oferta de instrumentos de pago que tienen el objetivo de incrementar la eficiencia, seguridad y, sobre todo, facilitar las transacciones en un ambiente que cambia constantemente.

En este punto es importante mencionar la definición de medios de pago e instrumentos de pago, pues en ocasiones se usan indistintamente. Por una parte, los medios de pago se refieren a las distintas formas de dinero (efectivo, cuentas de depósito y crédito). Por otra parte, los instrumentos de pago (efectivo, tarjetas, cheques) son los que permiten efectuar las órdenes de pago (Hernández, 2009, citado en Martínez, 2019).

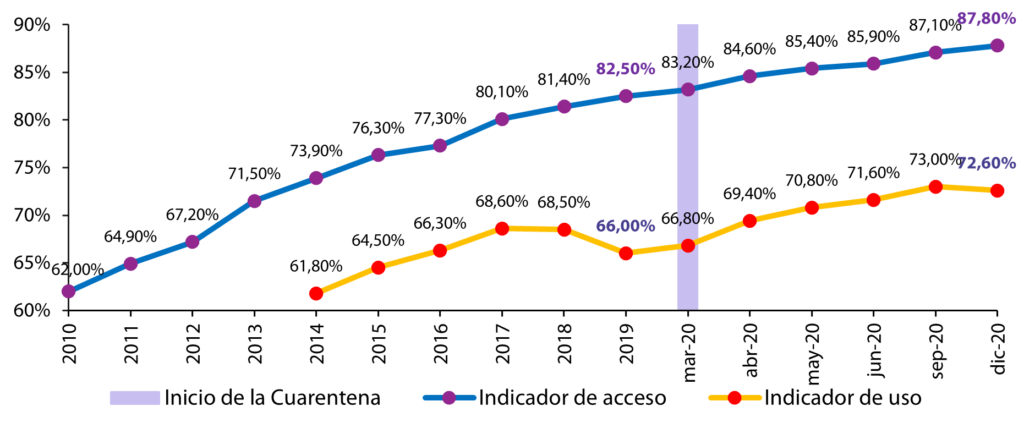

En economías en desarrollo típicamente el instrumento de pago más usado es el efectivo pues posee beneficios como su aceptabilidad generalizada, facilidad de uso, difícil trazabilidad y aparente costo de uso de cero. Sin embargo, con los años, distintos instrumentos de pago se han extendido. Colombia ha avanzado en el acceso y uso de productos y servicios financieros. Para 2010, un 62 % de los adultos tenía acceso al menos a un producto financiero, comparado con el 87,82 % en diciembre de 2020. A su vez, para 2014, un 61,80 % de los adultos hacía uso de al menos un producto financiero, comparado con el 72,60 % en diciembre de 2020 (Figura 1).

El indicador de uso se refiere al porcentaje de adultos que tienen algún producto financiero vigente, es decir que, si el producto es de depósito, se considera activo cuando tuvo al menos un movimiento durante los últimos seis meses. En este sentido, esta definición no representa un uso regular sino ocasional, por lo que puede resultar en una sobreestimación de la transaccionalidad con productos financieros.

Si bien ambos indicadores tienen una tendencia creciente, es relevante notar que, el de acceso es superior al de uso, es decir que las personas tienen posibilidad de adquirir algún producto financiero, sin embargo, no lo apropian y se continúan usando instrumentos de pagos tradicionales como el efectivo; esta situación limita los beneficios de red que se derivan de los pagos digitales, como se mostrará más adelante. Esto afecta el camino hacia una inclusión financiera efectiva que contribuya al ahorro formal (en instituciones financieras), inversión y crecimiento económico a toda la población y especialmente a los grupos que históricamente excluidos, como las personas que habitan en zonas apartadas y de menores ingresos (IMCO & USAID, 2016).

Figura 1. Evolución de los indicadores de acceso y uso a productos y servicios financieros de adultos 2010-2020

Fuente: Diagramación CCCE con datos de la Banca de Oportunidades; equipo RIF con datos de TransUnion y DANE.

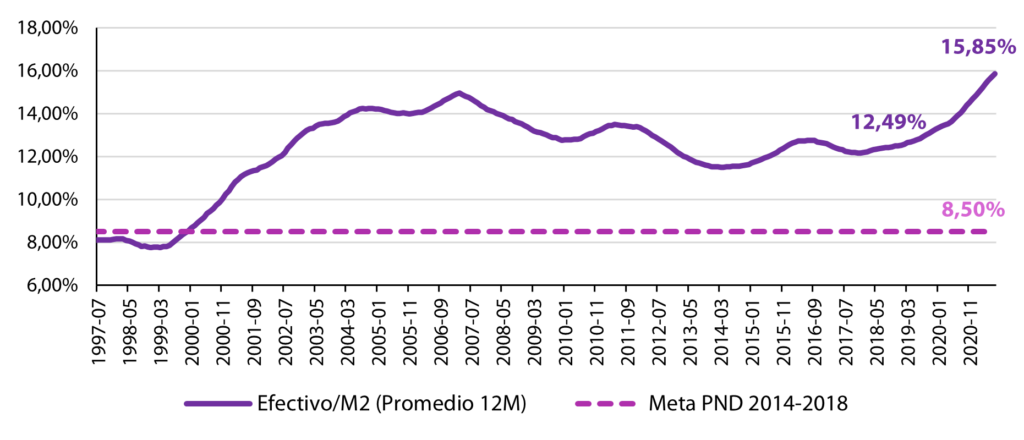

Pese a estos aumentos de acceso y uso de productos financieros, el uso del efectivo sigue siendo intensivo, como lo evidencia la Figura 2 , la cual presenta el indicador de uso de efectivo que corresponde a la razón entre el efectivo en circulación y el agregado monetario M2. A pesar de los intentos por disminuirlo con la vinculación del Ministerio de Hacienda y Crédito Público a la Better Than Chash Alliance, trazando un objetivo de esta razón del 8,5% en el Plan Nacional de Desarrollo (PND) 2015-2018, el uso de este medio de pago se encuentra muy por encima de la meta y con una tendencia creciente de uso.

Figura 2. Evolución del uso del efectivo en Colombia

*Promedio móvil 12 meses. Fuente: Banco de la República. Cálculos y elaboración de la CCCE

¿Por Qué Continúa Siendo Bajo El Uso De Instrumentos De Pago Diferentes Al Efectivo En Colombia?

Desbalance en el mercado de dos lados

La teoría del mercado de dos lados explica que la adopción y el uso de los servicios de pago electrónicos dependen de la coordinación entre el operador de la plataforma de pagos (la oferta) y la demanda (consumidores y comercios) para que sus necesidades y costos de uso y acceso confluyan. Luego, se presentan efectos de red en donde los consumidores adoptan un medio de pago siempre que éste sea aceptado por los comercios, y de igual manera, los comercios aceptarán los medios de pago siempre y cuando los consumidores los demanden y utilicen. En este sentido, se crean externalidades puesto que los beneficios de un lado aumentan a medida que crece la adopción del medio por parte del otro lado. Con esto en mente, y con los datos de los reportes de Inclusión Financiera de la Banca de las Oportunidades, se evidencia que existe un alto índice de acceso, pero un bajo índice de uso, lo cual se explica en la baja aceptabilidad de los medios de pago electrónicos, es decir, un desbalance entre los dos lados. (Arango et al., 2020).

Por una parte, los consumidores realizan un análisis costo-beneficio de los distintos medios de pago sujeto a su nivel de ingreso y gasto, y toman la decisión de adoptarlo comparando los beneficios transaccionales con los costos fijos de la adopción. Por otra parte, los comerciantes toman en cuenta las preferencias de sus clientes, de sus competidores y los costos de adoptarlo. Respecto a esto último, Arango-Arango y Betancourt-García (2020) muestran que los comercios se enfrentan a costos de adopción elevados respecto al efectivo, sin embargo, estos difieren según el tamaño del comercio.

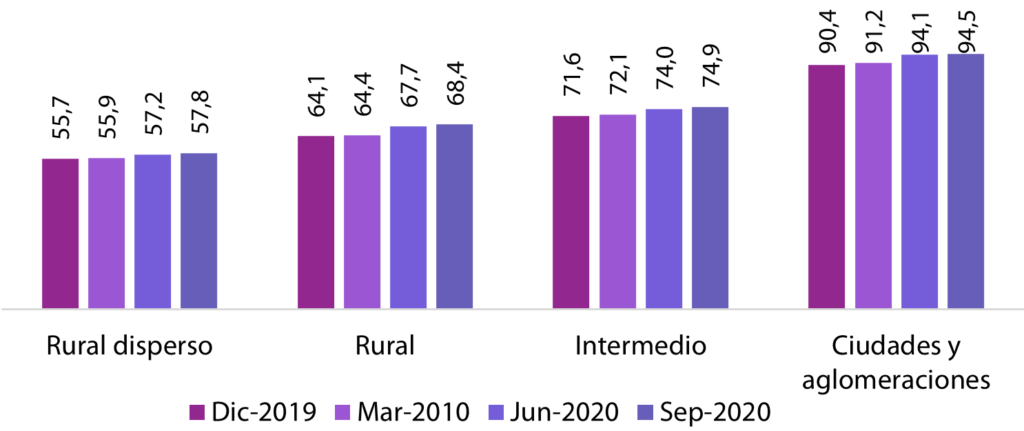

Heterogeneidad entre regiones en el acceso y uso a productos financieros

En general, el acceso y uso a productos financieros no se ha dado de forma homogénea en las distintas regiones del país (Figura 3). Algunas de las razones de este comportamiento heterogéneo son:

i) desconocimiento de los servicios en algunas regiones, ii) falta de educación financiera y de desarrollo de habilidades digitales, iii) bajo acceso a herramientas financieras y iv) dificultad para acceder a servicios crediticios (Asobancaria, 2020). Lo que impide que el uso de instrumentos distintos al efectivo.

Figura 3. Indicador de acceso a productos financieros por categorías de ruralidad

Fuente: Diagramación de la CCCE con información del Banco de las Oportunidades

Beneficios De Incrementar El Uso De Los Pagos Digitales Y Electrónicos

Disminución de los costos ocultos del efectivo

El uso de medios de pago electrónicos permite disminuir los costos asociados al uso del efectivo, el cual está ligado a la economía subterránea, que abarca actividades ilegales y actividades que pese a tener un carácter legal realizan prácticas de evasión y elusión al margen de la ley (Pérez et al., 2016) debido a que el efectivo brinda anonimato y baja trazabilidad. De igual forma uso del circulante implica mayor tiempo y dificultad en su administración, transporte, seguridad y mayores pérdidas que representan sobre todo en los altos montos.

Crecimiento económico

El incremento en la adopción y uso de medios de pago junto con una mayor inclusión financiera genera crecimiento económico. De acuerdo con McKinsey Global Institute (2016), el uso generalizado de finanzas digitales podría impulsar el PIB anual de todos los países emergentes en USD 3,7 billones para el 2025, es decir un crecimiento del 6 % frente al escenario corriente. Dos tercios de este crecimiento serían derivados del aumento de la productividad de las empresas y los gobiernos como resultado del uso de pagos digitales, un tercio provendría de la inversión adicional gracias a una inclusión financiera más amplia para personas y micro y medianas empresas, el resto sería producto del ahorro de tiempo ocasionado por el uso de pagos digitales, el cual puede ser usado en más horas laborales. El PIB adicional conduciría a la creación de hasta 95 millones de nuevos puestos de trabajo en todos los sectores económicos.

Por otra parte, el fomento del acceso y uso de medios de pago digitales por parte de personas y empresas impulsa el comercio electrónico, puesto que las operaciones que se realizan por el canal digital implican, en la mayoría de los casos, realizar pagos de manera no presencial. Durante la pandemia de COVID-19 el comercio electrónico ha demostrado ser una herramienta importante para la reactivación económica, toda vez que las empresas que incursionaron en el canal digital contaron con la capacidad de seguir operando pese a las cuarentenas y a las restricciones a la movilidad impuestas por los distintos gobiernos con el propósito de disminuir la propagación del virus.

En términos de comercio electrónico transfronterizo, es importante destacar que Colombia posee una gran oportunidad de potencialización, puesto que, tan sólo el 2 % de las empresas nacionales realizan operaciones transfronterizas. En este sentido, una estrategia fundamental para impulsar el comercio electrónico doméstico y transfronterizo en Colombia es el fomento en el acceso y uso de medios de pagos digitales, el incremento de la educación financiera y el desarrollo de habilidades digitales entre las personas y las empresas.

Te puede interesar

La tarjeta corporativa para startups globales.

Aprovechamiento de datos

Al realizar pagos por medios electrónicos, se captura información de los clientes que puede ser útil para identificar preferencias, establecer programas de fidelización, mejorar la atención al cliente y en general para llevar una gestión más eficiente sobre los requerimientos del sector y de sus clientes. En este sentido, dentro de los pagos electrónicos se encuentra una oportunidad de mejora en cuanto a productividad y beneficio de los comercios.

De acuerdo con lo anterior, la adopción de pagos digitales beneficiaría a los distintos agentes de la economía: consumidores, sobre todo para aquellos grupos que tradicionalmente han sido excluidos, como los habitantes de zonas apartadas y/o que cuentan con menores ingresos; comercios, pues podrían beneficiarse del comercio electrónico y responder a la demanda de clientes que prefieren pagos digitales y electrónicos; entidades financieras, pues se verían las externalidades positivas fruto de los efectos de red; y el Estado, dado que disminuiría la evasión fiscal y aumentaría la eficiencia en general, además de incurrir cada vez menos en los costos ocultos del efectivo para todos los integrantes de la economía.

Es necesario llevar a cabo políticas, programas y medidas desde el sector público y privado que promuevan la inclusión financiera, que disminuyan los costos directos e indirectos asociados a los productos financieros, sobre todo para los comercios. También, es importante que las políticas que busquen impulsar los pagos digitales tengan en cuenta los efectos de red necesarios desde la oferta y la demanda para lograr un proceso sostenible en el tiempo. Estas medidas para incentivar a consumidores y comercios serán claves para que la economía colombiana cambie la tendencia en el uso de efectivo, se logre mayor inclusión en los pagos digitales y aumente la apropiación de nuevas tecnologías en el país.

Contenido e imágenes tomadas de https://www.ccce.org.co/noticias/instrumentos-de-pago-en-colombia-evolucion-y-beneficios-de-los-pagos-digitales/

_____________________________

Reproducido por Contenidos Digitales Ingenieros de Marketing

www.ingenierosdemarketing.com.co